Per iniziare a investire il proprio denaro con il trading online non basta affatto aprire un conto di trading e familiarizzare con le strategie di trading. Bisogna anche conoscere i vari tipi di broker.

Quando si parla di tipologia di broker, infatti, devi sapere che si sta parlando delle loro caratteristiche tecniche. Al di là delle offerte, delle condizioni di trading e degli strumenti che ti mette a disposizione, ogni broker si relaziona diversamente al mercato.

Ogni tipologia comporta spese, tempi di realizzazione degli ordini e numero di asset disponibili diversi. Per questo motivo capire cos’è un broker Market Maker, un broker ECN o uno STP è fondamentale per poter scegliere quello giusto.

Nella tabella sottostante trovi i principali e più importanti broker presenti sul mercato italiano. Si tratta di piattaforme che studiamo da anni e a ciascuna di esse abbiamo dedicato un’apposita recensione che puoi trovare sul nostro sito.

Market Maker, broker ECN e broker STP: quali sono le differenze

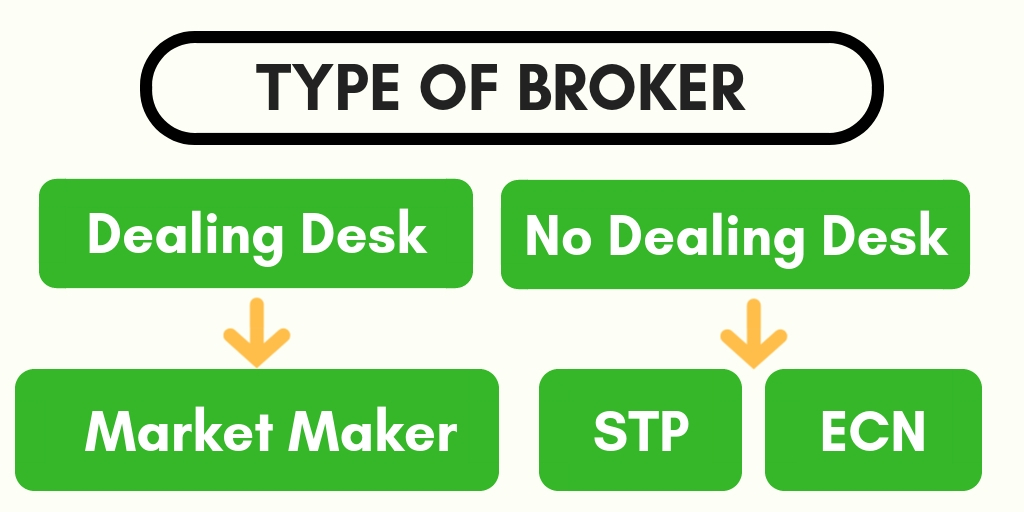

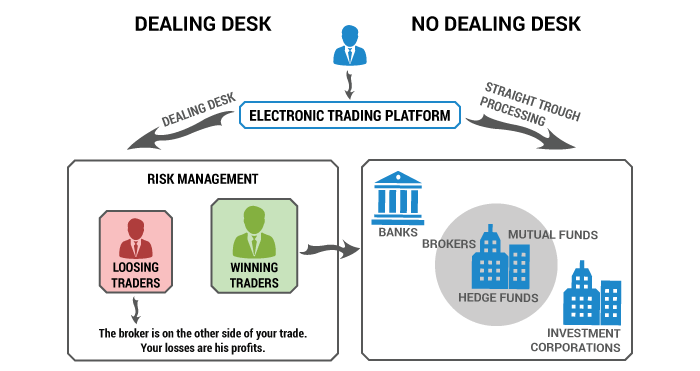

I broker si possono suddividere generalmente in due principali categorie, in base al modo in cui permettono di operare:

- No Dealing Desk, ovvero quelle piattaforme che svolgono esclusivamente la funzione di intermediario tra te e il mercato interbancario, sui quali vengono scambiati i CFD;

- Broker Dealing Desk, ovvero quelle piattaforme che, invece, intervengono attivamente sulle quotazioni degli asset proposti e hanno completa libertà nella gestione degli ordini;

Della prima categoria, fanno parte i broker STP ed ECN, poiché questi non operano in nessun modo sui prezzi di mercato, mentre i Market Maker, fanno parte della seconda categoria, poiché operano interventi diretti sui prezzi.

Ma cosa significa ”operare interventi sul prezzo di mercato”? E in che modo questi diversi broker permettono di farlo?

Come funziona un Market Maker

Un Market Maker è un tipo di broker che non fa da intermediario tra il mercato e il trader, ma funge esso stesso da mercato. Per questo motivo viene chiamato Market Maker.

Questo tipo di broker è in grado di riprodurre quotazioni che sono del tutto simili a quelle reali presenti sul mercato, assumendo una posizione contraria nel momento in cui viene effettuato un ordine.

In quanto Market Maker, infatti, può decidere di gestire autonomamente un ordine oppure rivolgersi al mercato interbancario. In altre parole, può muoversi in piena autonomia nella gestione degli interessi sia propri che del trader.

Ma in che senso un Market Maker si comporta come un mercato autonomo?

In questo caso, dunque, TradeNow presenta prezzi per il buy e per il sell sui CFD azioni Amazon diversi dalla quotazione reale delle azioni.

Ciò comporta che una tua posizione long su questo titolo porterà profitti solo una volta superata la soglia di prezzo impostata dal broker.

La differenza tra la quotazione reale e il prezzo del CFD servono al Market Maker come garanzia dei propri margini nel caso in cui l’ordine effettuato dal trader si rivelasse errato.

Ovviamente questa differenza varia da titolo a titolo e non è fissa.

I profitti generati da questo tipo di broker, derivano dagli spread fissi che vengono applicati ai traders. Nella misura in cui gli ordini vengono gestiti per lo più internamente, gli Spread sono decisamente più bassi rispetto alle altre tipologie di broker.

Come funziona un broker ECN

L’acronimo ECN vuol dire ”Electronic Communication Network”, ossia rete di comunicazione elettronica, all’interno della quale sono presenti i vari assets nei quali si può investire, le quali forniscono liquidità.

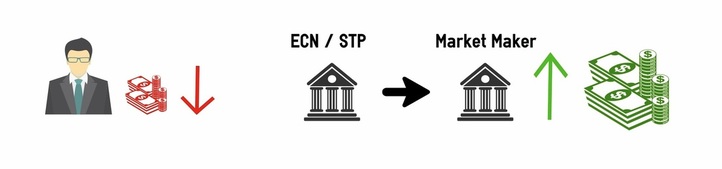

La rete su cui si appoggiano i broker ECN è composta da enti finanziari che dispongono di una notevole liquidità. Per la maggiore si tratta di banche, ma anche i broker Market Maker possono andare a gestire gli ordini che gli ECN immettono sul mercato.

A differenza del Market Maker, il broker ECN svolge la funzione di intermediario, ricevendo l’ordine dal cliente e passandolo semplicemente al mercato in modo diretto.

I profitti derivanti dall’uso di questo tipo di broker, derivano dalle transazioni stesse, alle quali vengono applicate delle commissioni.

Come funziona un broker STP

I broker STP, insieme all’ECN, fanno parte della famiglia dei No Dealing Desk, anche se in realtà è possibile definirli come un ibrido tra i Market Maker e i broker ECN.

L’acronimo STP vuol dire ”Straight Through Processing”, uno strumento grazie al quale è possibile rendere la trasmissione degli ordini completamente automatica, velocizzandola.

Per quanto riguarda la gestione degli ordini, tutto avviene internamente al broker e funzionano più o meno come un Market Maker, facendo quindi da controparte al cliente. Offrono anche la possibilità di trasmettere gli ordini direttamente ai fornitori, quali possono essere le banche per esempio, come invece fanno i broker ECN.

Anche per i profitti, il funzionamento è ibrido, questi infatti, possono essere generati sia dalle commissioni sulle transazioni, oppure da un mark up sugli spread, ma questa volta variabili, dei mercati interbancari.

Broker Market Maker, STP ed ECN: qual è il migliore?

Prima di trattare l’argomento sui vantaggi e svantaggi dei vari broker Market Maker, ECN ed STP, bisogna fare una premessa sui primi.

Per tanto tempo sono stati demonizzati poiché si è diffusa la voce che andassero contro i propri clienti e che invece, i broker No Dealing Desk rispettassero il cliente facendo i suoi interessi e dessero maggiore trasparenza e onestà.

Queste voci però, sono state probabilmente messe in giro dalla concorrenza dei Market Maker, per cercare di spingere i potenziali clienti a scegliere un determinato tipo di broker piuttosto che un altro.

I Market Maker hanno un modo diverso di approcciarsi sul mercato rispetto agli STP ed ECN, e ognuno di essi offre vantaggi e presenta degli svantaggi.

Broker ECN: pro e contro

I broker ECN sono quelli che non fanno da intermediario e consentono di velocizzare l’esecuzione degli ordini.

Tra i vantaggi nell’uso di un broker ECN, c’è sicuramente la possibilità di operare al miglior prezzo disponibile, grazie al fatto che questi, trasmettono costantemente prezzi che provengono da diversi operatori presenti sul mercato.

Con questo sistema, i clienti possono visualizzare le migliori quotazioni bid-ask, direttamente sulle proprie piattaforme. I broker ECN offrono anche degli spread molto ridotti, tanto che nei casi in cui vengono applicati, possono anche essere prossimi allo zero sulle transazioni di maggiore liquidità, come per esempio USD/CHF, USD/JPY, EUR/USD e GBP/USD.

Un altro vantaggio dei broker ECN è la maggiore precisione delle quotazioni, mostrate addirittura in frazioni di pips. Inoltre, quando si apre l’ordine, la sua esecuzione avviene istantaneamente.

Sui broker ECN è possibile effettuare delle strategie di scalping e infine, è possibile conoscere la disponibilità dei volumi, sempre e al prezzo esatto in cui vengono offerti in quel momento. In questo modo, i trader possono capire se il mercato sta andando dalla parte dei venditori o degli acquirenti.

Svantaggi dei broker ECN

Tra i contro di un broker ECN ci sono le commissioni, che spesso fanno sentire il loro peso.

Essendo legate ai volumi di scambio, le commissioni possono risultare particolarmente onerose se non si sa già come gestirle e calcolarle.

Nel caso in cui sul mercato non sia presente la controparte disponibile, c’è la possibilità che l’ordine non venga eseguito. Questo significa anche che non c’è garanzia per gli stop loss, visto che questi non sono altro che un semplice ordine che viene fatto in automatico in una determinata condizione.

Se non c’è quindi una controparte interessata al pagamento di quel prezzo, lo stop loss, semplicemente, non avviene. Si possono inoltre verificare delle condizioni sul mercato che fanno impazzire gli spread, che possono anche avere una forbice molto ampia tra loro.

Ciò influisce negativamente sull’aspetto economico delle diverse operazioni. Le leve finanziarie applicabili sono molto più basse, mentre il deposito minimo richiesto è normalmente più alto rispetto a un Market Maker.

Market Makers: pro e contro

Per i trader meno esperti o alle prime armi, i Market Maker sono più indicati.

Innanzitutto la richiesta del deposito minimo è inferiore ai broker ECN. Oltre allo spread, non c’è nessuna commissione, consentendo di calcolare i costi del trading in modo più diretto.

Il leverage, ossia l’applicazione delle leve, è molto più alto rispetto a un broker ECN. Gli ordini eseguiti sono sempre garanti, poiché il broker in questo caso.

I Market Maker, come ti abbiamo detto, possono operare in autonomia: ha facoltà di gestire il mercato a favore del cliente (o a suo stesso favore).

Questo vuol dire che anche gli stop loss sono sempre garantiti e inoltre, il Market Maker non andrà al di sotto del capitale disponibile.

Se lo stop loss non viene piazzato, quindi, non è possibile andare in rosso.

Tuttavia, gli spread rispetto agli ECN sono più ampi. Anche se l’ordine è garantito, non avviene sempre al prezzo richiesto. L’andamento interno di un Market Maker può differire, anche di molto, rispetto al reale andamento e infine, con i Market Maker è possibile incappare in delle truffe nel trading, visto che questi possono operare sul mercato, anche andando contro il cliente, pur di avere un loro maggior tornaconto.

Le frodi nel Trading effettuate dai Market Maker

Parlando quindi di frodi e di truffe, dobbiamo assolutamente discutere questo aspetto per proteggerti da situazioni che potrebbero farti perdere tutto il capitale e i tuoi risparmi.

Esistono brokers Market Makers, registrati in paesi, di solito offshore, tipo Belize o Marshall Island, che offrono prodotti di investimento, ma in realtà, il loro obiettivo, è quello di rubare soldi agli ignari principianti che si affidano alle loro offerte.

Prima di spiegare cosa e come fanno, la prima regola da applicare è quella di utilizzare solo ed esclusivamente broker che hanno una licenza in Europa.

Ci sono due paesi dove si possono prendere licenze di trading: Irlanda e Cipro. La maggior parte delle piattaforme di trading online usano la CySEC che permette poi di essere autorizzati dalla CONSOB. Il broker AvaTrade usa invece la licenza Irlandese. Ma come avvengono le frodi nel trading?

Come funziona una truffa di trading online

Una delle modalità più comuni è quella di essere adescati attraverso, almeno negli ultimi tempi, pubblicità come quella del Bitcoin Code o della Bitcoin Revolution, dove societa promettono a tutti noi di diventare ricchi in pochi giorni.

Una volta cliccato sul banner si arriva a una storia, di solito accattivante. Quando si lasciano poi i dati, si viene contattati da un consulente finanziario, fasullo, che, grazie a tecniche avanzate di vendita, ci convince a effettuare un primo deposito.

Sarà questo falso consulente a spiegarci che non dobbiamo fare nulla. Saranno loro stessi a fare trading per noi, attraverso un conto gestito, e saranno loro a farci guadagnare.

Giustificano il tutto dicendo che se noi guadagniamo, anche loro guadagnano e guadagneranno una percentuale basata sul nostro profitto. E qui inizia il trucco.

Questi farabutti hanno a disposizione piattaforme di investimento che possono falsificare i dati che tu vedi. Quindi, possono aprire delle posizioni di investimento e farti vedere dei profitti che non esistono.

Inizieranno con il chiederti un deposito iniziale di 300/500 euro, per poi far crescere il portafoglio a 1000 euro. Ti diranno di ritirare il tuo deposito di 300 euro, poi ti inviteranno a depositare 10.000, 20.000. Come fanno?

Semplice, ti diranno che se con 300 euro ne hai fatti 1000, immagina depositando 20.000 euro quanto puoi guadagnare. E a quel punto inseriranno una clausola: non puoi ritirare i tuoi profitti per almeno 6 mesi, perchè loro devono lavorare con il deposito e con i guadagni, in modo da poter garantire a te e a loro un incasso.

In realtà appena firmerai il contratto, i tuoi soldi saranno già spariti. Il sistema funziona con tutti gli strumenti finanziari, non solo con il Bitcoin.

Usano lo schema truffa con il forex, i titoli azionari, le materie prime e persino con le case, si ti vendono case che non esistono a prezzi bassi. Per questo, prima di iniziare a fare trading sui CFD, devi per forza scegliere un broker regolato e serio.

Quale Broker Market Maker scegliere per essere sicuro di non essere truffato

Come avrai capito, la scelta della piattaforma di investimento, e’ alla base del tuo successo. Per questo abbiamo preparato una lista di broker dei quali ti puoi fidare.

Ti vogliamo avvisare, innanzitutto, che puoi evitare il rischio di conflitto di interessi del broker, anche se regolamentato CySEC, assicurandoti che possieda anche una licenza FCA.

Se il broker può decidere i prezzi di buy e sell degli asset che ti interessano, cosa vieta loro di cambiarli in modo che siano vantaggiosi a loro e non ai clienti?

Ebbene, la FCA (autorità finanziaria britannica) si accerta che ciò non accada: ecco perché i Market Maker che ti presentiano in seguito non sono in possesso solo di una licenza CySEC e CONSOB, ma anche FCA.

Market Maker broker IQ Option

IQ Option offre CFD / FX trading sia per principianti che per trader con maggiore esperienza.

Fondata nel 2010, IQ option garantisce, a chi vuole imparare a fare trading, un ampio centro di formazione, supporto 24 ore su 24, verifica veloce dell’account e account manager personali.

IQ Option è Regolamentato da CySEC e registrato presso numerose autorità mondiali di regolamentazione al fine di fornire ai propri clienti un’esperienza di trading trasparente e unica.

IqOption presenta oltre 100 asset per negoziare CFD, comprese coppie di valute esotiche, principali materie prime, titoli azionari famosi, indici e criptovalute (clicca qui).

Il sito Web e l’assistenza clienti sono multilingue e sono disponibili 24 ore su 24, 7 giorni su 7, anche in Italiano, e sempre pronti a risolvere qualsiasi problema di trading tu possa avere.

IQ Option ti offre l’opportunità di fare trading ovunque, in qualsiasi momento, tramite la loro piattaforma innovativa, Scipio o MT4 su desktop o tramite l’applicazione scaricabile sia per Apple che per Android.

L’app di trading di IQ Option ti assicura di essere sempre connesso e poter controllare le tue posizioni in tempo reale. Dopo esserti registrato alla piattaforma e aver completato un questionario di conoscenza finanziaria, avrai accesso a un conto demo finanziato con 10.000 euro per poter studiare tutte le funzionalità disponibili su un conto di trading reale.

Il deposito minimo è di 10 euro, avrai spread competitivi e opzioni di leva fino a 30:1.

IQ Option consente depositi in numerose valute e metodi quali, carte di credito / debito, postepay, bonifico bancario, moneybookers, Neteller, Skrill e Webmoney e offre prelievi il giorno lavorativo successivo.

Clicca qui per iniziare a fare trading su IQ Option!

TradeNow, un Market Maker per fare trading vincente

TradeNow è ampiamente considerata una delle principali piattaforme di Social Trading, avendo continuato a crescere e migliorare sia la propria base di clienti sia il proprio servizio globale sin dal lancio nel 2007.

I trader possono ora negoziare titoli azionari, valute, materie prime, indici, ETF e criptovalute su TradeNow, ma è la funzione di Copy Trading che li distingue veramente da molti altri broker presenti nel mercato.

I trader possono ora negoziare titoli azionari, valute, materie prime, indici, ETF e criptovalute su TradeNow, ma è la funzione di Copy Trading che li distingue veramente da molti altri broker presenti nel mercato.

Gli investitori alle prime armi possono automaticamente copiare le transazioni di altri trader professionisti e aumentare, teoricamente, il loro capitale senza dover fare trading sui mercati stessi.

Dal canto loro i trader copiati possono guadagnare ulteriori profitti in quanto TradeNow riconosce bonus periodici in base al numero di followers.

Quindi, grazie a questo strumento, si crea una situazione potenzialmente vantaggiosa per entrambi i trader e chi decide di copiarli (se i trader sono in profitto). Ma TradeNow come guadagna da tutto questo?

In sintesi il broker guadagna tramite gli Spread, i tassi di overnight e le commissioni sul prelievo.

I CFD sono strumenti complessi e presentano un elevato rischio di perdere denaro rapidamente a causa della leva finanziaria. Ma con TradeNow, grazie alla loro semplice piattaforma, anche se di solito il 76% dei conti degli investitori perdono denaro quando negoziano CFD, usando il Copy Trading, puoi limitare le tue perdite e fare soldi in borsa.

In ogni caso, è veramente importante capire come funziona il tutto. Per questo, TradeNow, autorizzato ad operare in Italia dalla CONSOB, mette a disposizione, per chi lo vuole, corsi online di trading e consulenti finanziari al telefono.

Il Broker il Market Maker per tutti

Il Broker è un broker di valute estere e CFD fondato nel 2009. Offre trading con un’ampia gamma di strumenti tra cui oltre 45 coppie in:

- coppie di valute

- materie prime

- metalli preziosi

- principali indici

- azioni

- obbligazioni

CySEC, grazie alla quale si può dopo ricevere un autorizzazione per operare in Italia, applica una serie di regole e controlla i titolari delle licenze di trading a garanzia e sicurezza degli investitori che vogliono usufruire di certi servizi finanziari.

Il Broker rispetta tutte queste regole. Ad esempio, i fondi dei clienti devono essere detenuti in conti separati. Inoltre, al fine di operare legittimamente, Il Broker, come tutte le società di investimento di Cipro, devono mantenere, sui loro conti, un minimo di € 1.000.000 come prova della loro stabilità finanziaria.

Come ulteriore garanzia per i fondi dei clienti, tutte le società regolamentate da CySEC, come Trade appunto, sono membri del Fondo di indennizzo degli investitori, che è in grado di pagare un risarcimento ai clienti coperti fino a 20.000 euro, se la società dovesse divenire insolvente.

Regimi di compensazione simili si applicano anche in altre giurisdizioni, nel Regno Unito, ad esempio la copertura massima della compensazione da parte del Financial Services Compensation Scheme è di £ 50.000 a persona per società regolate da FCA.

Inoltre, ogni società di investimento regolamentata da CySEC è anche conforme alla MiFID II e quindi autorizzata a offrire servizi transfrontalieri all’interno dell’EU nell’ambito del regime di passaporto della MiFID stessa.

Avrai capito che Trade è un broker serio e affidabile. Questo dovrebbe bastare per convincerti a effettuare un deposito con loro e provare questa offerta. Prima di iniziare ti vogliamo dire che hanno tre tipi di conto: Classico, Oro e Premium.

Ogni conto prevede delle condizioni VIP diverse tra loro e un minimo deposito iniziale. Il nostro consiglio e’comunque quello di operare, inizialmente, con 500 euro.

Clicca qui per iniziare adesso!

Tipi di broker: opinioni e domande degli utenti

Prima di concludere questa guida sui principali tipi di broker vogliamo riportarti le opinioni degli utenti che hanno sperimentato il trading con ciascuna tipologia.

Stando a quanto viene riportato sui forum di trading, infatti, la maggior parte degli investitori propende per considerare i Market Maker la soluzione decisamente migliore sia per i principianti che per i professionisti.

Chi fa scalping, ovviamente, si affida ai broker ECN, ma i restanti trader preferiscono la maggiore flessibilità dei Market Maker. Potendo fungere da mercati autonomi, infatti, questi possono proporre agli investitori anche offerte particolari su determinati strumenti finanziari. Un esempio?

Le Opzioni FX di IQ Option o le Real Stocks di TradeNow.

Di seguito trovi le principali domande poste dagli utenti:

Conclusioni sui broker e i Market Makers

Abbiamo capito molte cose in questa guida, la più importante e’ sicuramente riferibile alla sicurezza dei tuoi fondi e del tuo trading online.

Al di la di questo, altrettanto importante e informasi sui mercati e studiare sempre.

Vedrai sotto una tabella che include i broker dei quali abbiamo parlato, più alcuni tra i Market Maker più apprezzati in Italia.

Buon Trading!

Nata a Bologna nel 1977 e laureata a Modena in Giurisprudenza, dopo anni di studi decide di fare un corso sul daytrading. Capisce velocemente che i mercati finanziari, e l’analisi tecnica, generano in lei una forte emozione. Unisce quindi la disciplina imparata attraverso gli studi di legge alla passione per il trading. In breve tempo decide di dedicarsi al mondo finanziario e scrivere.

Email: eleonora@www.zonatrading.it